候補者のみなさま、転職活動のご状況はいかがでしょうか?徐々に街中の経済が動き始めているように見えますが、労働市場は未だ危機的な状況であるといっても過言ではありません。

しかしながら、このような状況下でも、多くの企業ができるかぎり雇用を守りつつ、事業を継続しようと尽力されています。また、労働者の方々も、お仕事の掛け持ちや副業で、なんとか収入を増やそうと懸命に過ごされているのではないでしょうか。

そんななか先日、大手航空会社の「副業解禁」や大手金融機関の「週休4日制度導入検討」などが報道され、副業制度を見直そうとする動きもみられました。

そこで今回は、【正社員の副業】について、注意点や知っておいてほしいポイントを詳しく解説いたします。自分らしく、そして損なく働くための情報収集としてぜひお役立てください。

正社員が副業をするときの注意点

まずは、正社員が副業をするにあたって、【知っておいてほしい4つの注意点】について解説します。

注意点1.就業規則を確認

「正社員って副業してもいいの?」「正社員が副業すると会社にバレそう」と不安に思っている方も多いかと思いますが、じつは、副業は法律で禁止されているわけではありません。

ただし、副業の可否については企業判断であるため、本業として勤務している企業が副業を禁止している場合は副業はできません。

副業に関する企業判断は、主に就業規則をもとにしています。お手元に就業規則はありますか?もしお持ちであれば、副業の可否をきちんと確認してみてください。なければ、副業の可否を会社に直接聞いてみましょう。

もし、副業を禁止されているのに副業をしていた場合、減給や降格、出勤停止、懲戒解雇など、何らかのペナルティを受けなくてはならないおそれがあります。

注意点2.トラブル回避のため報告

就業規則の確認だけでは、副業の可否がわかりづらい場合もあります。また、会社に黙って副業をしていたことで、のちにトラブルとなってしまうこともあるかもしれません。そのため、もし副業を始める場合は、上司や企業の担当者に副業について報告しておきましょう。

副業を検討している人のなかには「会社に言わなくてもバレないだろう」と考えている人も少なくありませんが、年末調整や確定申告などのタイミングで副業がわかってしまうことがあります。

年末調整や確定申告によって、来年度の社会保険料や住民税が決められるため、金額によっては副業が思わぬ形で発覚してしまうこともあるのです。トラブルによって本業を失ってしまえば、元も子もありません。きちんと就業規則に則って、手続きや報告を怠らないようにしましょう。

注意点3.無理のないスケジュール設定

副業をしている方によくあるのが、無理してスケジュールを組んでしまうことです。「本業が思ったよりも忙しくなった」「本業と副業の日がかぶってしまった」という時間的な問題や、「なれるまでに時間がかかって疲れてしまった」「寝不足になった」など体力的な問題があります。

とくに、はじめは業務に慣れるまで時間がかかります。いつもよりも気を遣うことも多くなるため、気疲れすることも増えてしまうでしょう。ひとりの社会人として、無理のないスケジュールを組み、本業に支障をきたさないよう注意することも大切です。

注意点4.副業で知りえた情報は秘密厳守が鉄則

副業をするうえで無視できないのが、情報漏洩です。業務内で知りえた情報を守ることは当然ですが、副業によってうっかり漏れてしまうことがないかと不安に感じている企業も多いでしょう。本業、副業に関わらず、業務内で知りえた情報を外部に漏らしてしまうことのないよう、日ごろから情報セキュリティへの意識を高く持っておきましょう。

ちなみに、企業が保有している情報というのは、業務上の機密情報や個人情報だけではありません。社員が持っているスキルも大切な情報なのです。優秀な社員がほかの企業に流出されることを防ぎたいという背景から、副業を禁止している可能性もあります。いずれにしろ、副業についてはきちんと企業へ報告しておく方が安心です。

副業の報酬によっては確定申告が必要

次は、正社員の副業で気になっている人も多い【税金】についてです。副業で得た収入の額によって、確定申告をする必要があります。確定申告をしていないと、税金未納となってしまうので注意しましょう。

確定申告の必要性は【金額】によって変わる

本来、会社員であれば毎年11月ごろにおこなう年末調整があるため確定申告は必要ありません。しかし、副業による収入が【20万円以上】の場合、確定申告をする必要があります。

たとえば、副業で22万円の収入があった場合は確定申告をしなければなりません。しかし、5万円の経費が発生していた場合、収入から経費を引いた金額が20万円を下回ります。この場合は、確定申告の必要はありません。

確定申告の必要性は【収入の種類】によって変わる

ただし、注意が必要なのは【20万円以下でも収入の種類によっては確定申告をしなければならないこともある】という点です。

これは、たとえば、本業も副業も給与所得である場合です。この場合【20万円以下でも、どちらも給与所得となる場合は、定申告をしなければならない】ということです。

収入には、いくつか種類があり、会社員が一般的に受け取る給与所得のほか、不動産所得、事業所得、一時所得、雑所得などがあります。一言に「副業」といっても、所得の種類によって確定申告が必要かどうか変わることを知っておきましょう。

確定申告の方法

確定申告は年末調整とは異なるため、企業に提出するのではなく個人で手続きする必要があります。余裕を持ったスケジュールで準備しましょう。

・期間:2月16日~3月15日 ※年度により変更あり

確定申告には、所得を証明する源泉徴収票のほか、控除を受けるなら控除証明書なども必要です。また、経費を申請するなら、領収書も必要となります。書類整理は思っているより時間がかかるので、早めにまとめておくとよいでしょう。

書類をそろえたら確定申告書を作成しましょう。確定申告書には、2種類の書式があります。お近くの税務署でももらえますが、新型コロナウイルス感染防止のためにも、できるかぎりインターネットから取得することをおすすめします。

確定申告について、国税庁や各市区町村のホームページで詳しく解説があります。毎年、確定申告の時期には混みあうため、早いうちにチェックしておきましょう。

国税庁HP:https://www.nta.go.jp/taxes/shiraberu/shinkoku/kakutei.htm

「正社員の副業推奨」は今後加速する……?

最後に、正社員の副業について、現状と今後の動きをみていきましょう。冒頭にもお話したように、大企業も副業に関して緩和の動きがみられます。

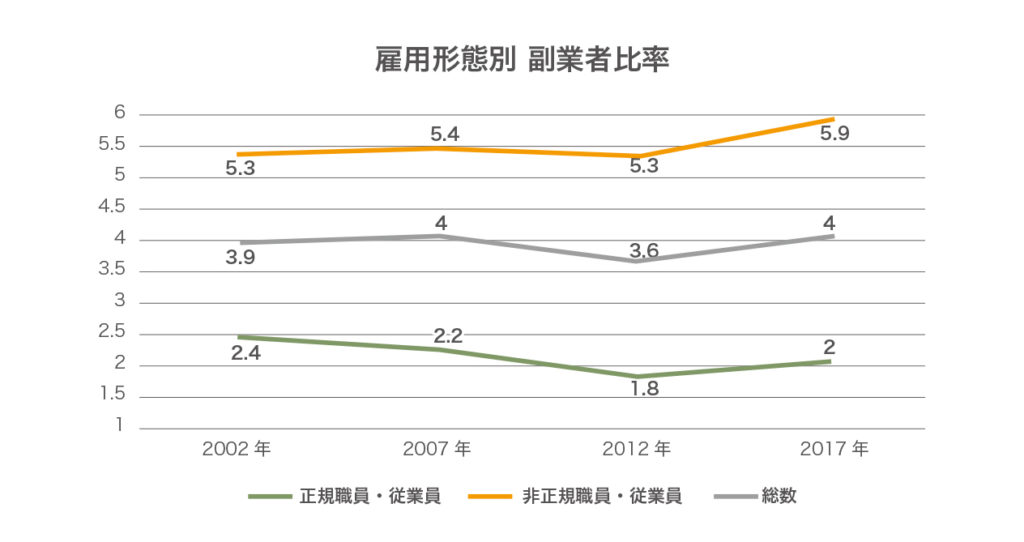

以下のグラフを見てもわかるとおり、おおかた右肩上がりに副業する人が増えています。

出典:総務省「平成29年就業構造基本調査の結果」 以下をもとに弊社にて作成

https://www.stat.go.jp/data/shugyou/2017/pdf/kgaiyou.pdf

現在はとくに、新型コロナウイルス感染拡大によって、多くの社員の収入が大幅に低下しています。そのため、生活への影響は必然的で、この状況が長期化すればさらに副業を始める人も増えていくと予想されます。

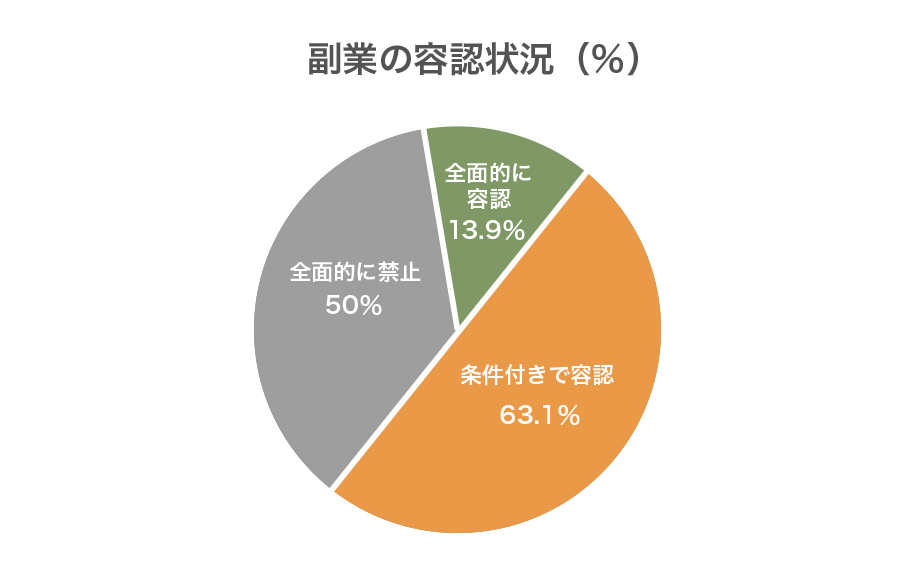

また、企業が副業を容認しているかどうかの調査では、50%が「全面的、または条件付きで容認している」という結果もでています。

出典:株式会社パーソル総合研究所「副業の実態・意識調査」 以下をもとに弊社にて作成

https://rc.persol-group.co.jp/research/activity/data/sidejob.html

今後、副業解禁はますます進んでいくと考えられます。企業も、雇用を守るために副業制度を緩和し収入を得やすい環境を作りだすよう努力しているのでしょう。

副業を容認する企業が増えたことは、社員にとっては大きな前進です。また、企業にとっても、自社でお金をかけずに社員が他社で何かしらのスキルを身に付けてもらうことができるため、見方によってはプラスの影響も考えられます。

前代未聞の状況ではありますが、「会社に頼る」という考え方を改め、社員自身も能動的に行動することが大切です。日々、経済状況や労働市場は日々変化しやすいため、情報収集しながら苦しい環境を少しずつ打開していきましょう。

コメント